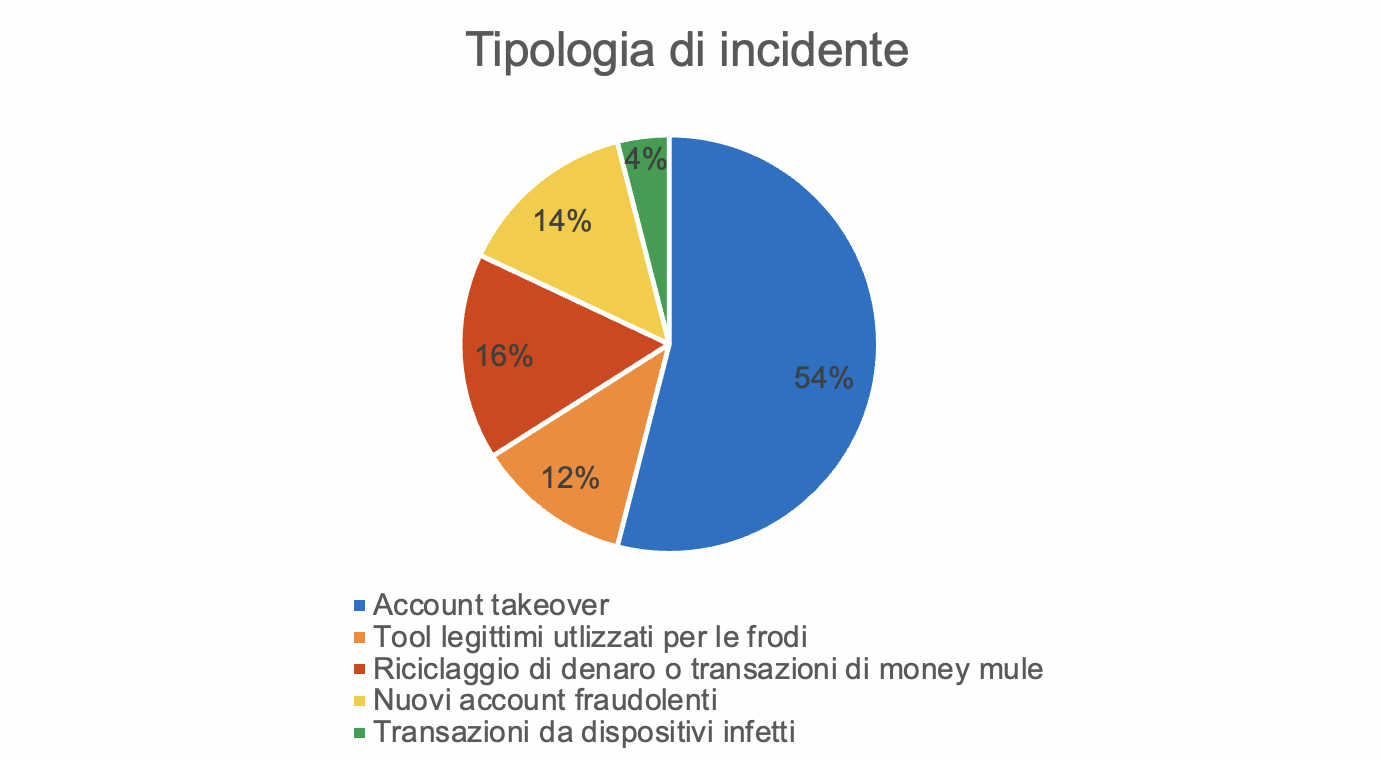

Secondo quanto emerso dal report “Kaspersky Fraud Prevention”, nel 2020 una transazione fraudolenta su due in ambito finanziario riguardava l’acquisizione di account (account takeover) dei conti correnti. Secondo le statistiche anonime rilevate dalla soluzione Kaspersky Fraud Prevention, da gennaio a dicembre 2020, la percentuale di questi incidenti è stata del 54% contro il 34% del 2019, registrando un aumento del 20%. I due schemi più comuni per ottenere l’accesso ad un conto bancario rimangono gli stessi del 2019, ovvero quelli che vengono definiti come gli schemi del “soccorritore” e “dell’investitore”.

Nel 2020, la pandemia di Covid 19 ha costretto molte persone a trascorrere più tempo a casa favorendo la crescita del numero di servizi finanziari digitali e di e-commerce utilizzati. Gli esperti di Kaspersky hanno osservato come questo abbia causato un notevole aumento nelle tecniche di ingegneria sociale sfruttate dai criminali informatici. Per questo motivo è particolarmente importante, sia per le istituzioni finanziarie che per i clienti, acquisire maggiore consapevolezza rispetto ai tipici schemi fraudolenti utilizzati dai criminali e alle pratiche da adottare per proteggersi.

Nel 12% degli attacchi che avevano lo scopo di ottenere l’accesso agli account degli utenti, sono stati sfruttati in modo improprio strumenti legittimi di amministrazione remota (RAT) come TeamViewer.

Pic 1. Percentuale di casi fraudolenti rilevati da Kaspersky Fraud Prevention nel 2020

Gli esperti di Kaspersky hanno rilevato due diversi tipi di approccio utilizzati dagli attaccanti per ottenere l’accesso agli account – entrambi rientrano in un trend che prosegue dal 2019. La prima tattica è quella per cui i truffatori si fingono “soccorritori”, ovvero finti esperti di sicurezza che si propongono per “salvare” gli utenti. Chiamano i clienti delle banche spacciandosi per addetti alla sicurezza e offrendo il loro aiuto per risolvere presunti addebiti o pagamenti sospetti. Il truffatore in questo caso può richiedere ai clienti di verificare la loro identità attraverso un codice inviato tramite un messaggio di testo o una notifica push, oppure di bloccare una transazione sospetta o ancora di trasferire denaro su un “conto sicuro”. Possono anche chiedere alla vittima di installare un’applicazione per la gestione remota fingendo che sia necessaria per la risoluzione dei problemi. I truffatori spesso si presentano come impiegati di una delle banche più importanti del Paese e utilizzano uno spoofed caller ID per le chiamate in arrivo per riuscire nell’intento di spacciarsi per una vera banca.

Il secondo esempio è quello in cui i criminali informatici agiscono in qualità di “investitori”. In questo caso i truffatori si fingono dipendenti di una società di investimento, o consulenti di investimento di una determinata banca. Chiamano i clienti offrendo un modo rapido per fare soldi e proponendo investimenti in criptovalute o in azioni direttamente dal conto del cliente senza la necessità di recarsi in banca. Come prerequisito per fornire il “servizio di investimento”, l’investitore chiede alla potenziale vittima il codice ricevuto in un messaggio di testo o in una notifica push.

“I clienti delle banche danno sempre un grande valore alla semplicità con cui possono accedere ai loro conti corrente e alle operazioni finanziarie abituali. Ora, più che mai, questo è diventato particolarmente importante. Ecco perché crediamo che le soluzioni per il settore finanziario dovrebbero fornire un livello molto alto in termini di misure di sicurezza, comprese quelle che riguardano la protezione contro le frodi. E, naturalmente, è importante ricordare regolarmente ai clienti le tecniche utilizzate dai truffatori, in modo che possano rendersi conto anche da soli quando si trovano di fronte ad una truffa”, ha dichiarato Morten Lehn, General Manager Italy di Kaspersky.