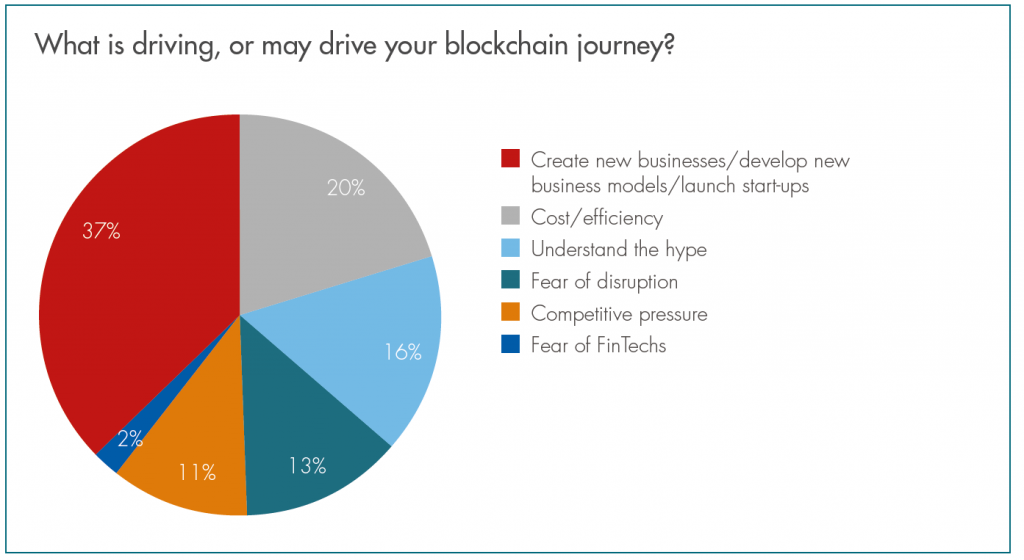

Le banche stanno diventando sempre più consapevoli della misura in cui la Blockchain, adottata all’interno di un sistema economico volatile e fragile come quello attuale, rappresenti un’innovazione capace di stravolgere il settore in maniera rivoluzionaria: il 58% degli operatori intervistati ne è certo. A rilevarlo una recente ricerca Deloitte secondo cui il 37% intravede nell’adozione della nuova piattaforma il volano per la creazione di nuove opportunità e di modelli di business, seguito dal 20% che ne considera i benefici in proporzione ai costi e al 13% che la ritiene una potenziale minaccia con effetti dirompenti per l’intero comparto (vd. grafico).

Stato dell’arte: meno di un terzo ha avviato la fase di R&D

I risultati dell’indagine confermano come lo sviluppo di prodotti e servizi finanziari basati sulla Blockchain sia stato inserito nella lista dei “to-do” dal 92% degli istituti di credito: l’85% degli intervistati ritiene inoltre che la tecnologia diventerà mainstream entro il 2020. Nel frattempo, il 29% ha già avviato iniziative concrete di ricerca e sviluppo, mentre il 71% è ancora in fase di apprendimento e conoscenza della piattaforma.

Un ampio spettro di applicazioni: dai pagamenti all’antiriclaggio

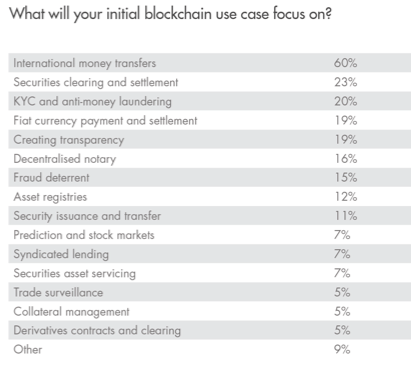

Nel complesso, per il 60% degli operatori il campo di applicazione prioritario sarà quello dei pagamenti e dei money transfer, seguito dal 23% che si concentrerà sul clearing & settlement di titoli e dal 20% su sistemi anti-riciclaggio

Più sicurezza, meno e costi e tempi ridotti: le grandi promesse della Blockchain

Concepita nella sua forma originaria, open-source e permission-less, la Blockchain permette di trasformare qualsiasi transazione in un record, ovvero di registrarla all’interno di una serie di “blocchi digitali”. Sulla base del protocollo proof-of-work, questi blocchi vengono processati e certificati quasi in tempo reale dai nodi della rete, anziché dopo giorni e da un intermediario.

L’assenza di un framework regolatorio e di controlli sulla sicurezza i timori più sentiti

Per il 49% degli intervistati, operare in un territorio nuovo e privo di perimetri prescritti da un quadro normativo ad-hoc rappresenterebbe la preoccupazione maggiore, mentre il 15% ha ancora riserve sull’effettiva sicurezza della piattaforma. Tali timori potrebbero portare ad un rallentamento del processo di adozione/integrazione tra banche, finanza e società.

A fronte di evidenti e forti risparmi in termini economici e di tempo, infatti, il 53% degli operatori intervistati si sentirebbe comunque più sicuro nello sviluppare prodotti e servizi basati su una piattaforma di proprietà, o consortile, di tipo permission-needed e su licenza.

Le principali iniziative in Italia e in Europa

“Siamo dinanzi a un’innovazione che presenta grandi potenzialità e di forte impatto. Non possiamo ignorarla, è fondamentale imparare a conoscerla”, osserva Riccardo Motta, partner di Deloitte, riferendosi al sopravvento che la Blockchain, il sistema alla base della gestione delle transazioni della celebre cryptovaluta Bitcoin, sta riscuotendo su scala globale.

“In Italia solo poche, tra le più grandi, istituzioni bancarie hanno iniziato recentemente a studiare e sperimentare questa nuova tecnologia, concentrandosi principalmente sul piano teorico. Intesa Sanpaolo e Unicredit sono infatti gli unici istituti di credito ad aver aderito ad R3 Cev, il consorzio americano dei 45 big player internazionali del settore, che hanno intrapreso un percorso di apertura verso la nuova piattaforma”, conclude Motta.

Per accelerare tale percorso a livello europeo, Deloitte annuncia l’istituzione di un laboratorio, con sede a Dublino, specializzato in ricerca e sviluppo di applicazioni in campo finanziario basate sulla piattaforma Blockchain, che si focalizzerà, in particolare, sulla creazione di soluzioni “ready to integrate”.