Le aziende italiane sono chiuse in una morsa che ne blocca la crescita. Non è un tema di oggi, ma una debolezza strutturale che da sempre affligge il nostro sistema economico. E che oggi si acuisce per l’incertezza generata prima dalla pandemia, poi dalla guerra e dalla tempesta che si è abbattuta sulle materie prime e sulle catene di fornitura.

Una morsa che impedisce alle PMI di crescere

La morsa è determinata, in primo luogo, da tempi di incasso delle fatture che non hanno paragoni con i competitor europei: in Italia infatti la media di incasso è di 90 giorni contro i 30 giorni della Germania e i circa 40 della media UE. Questo accadeva anche nel 2019 e nel 2018, ovvero pre-Covid e nonostante diversi richiami della Commissione Europea sul punto. In secondo luogo, c’è l’impasse del credito bancario che si occupa sempre meno di questo problema: in Italia ogni anno si generano circa 500 miliardi di euro di crediti commerciali e soltanto il 25% di questo importo è finanziato dal credito tradizionale. Il supporto da parte del credito bancario negli ultimi anni inoltre è venuto ancora meno, tanto che nel 2020 l’anticipo bancario è addirittura sceso del 33%, sottraendo quindi alle imprese un terzo della liquidità prima disponibile attraverso quel canale (il dato è dell’Osservatorio sul Supply Chain Finance del Polimi). L’anticipo fatture bancario è stato poi solo in parte sostituito dagli altri strumenti di finanziamento del circolante che pure hanno registrato tassi di crescita in qualche caso importanti durante la pandemia: Factoring +7% e Invoice Trading +23%.

Le forze di mercato nella situazione attuale

Con la crisi degli ultimi anni, a questa situazione si sono sommate altre due forze di mercato che rendono la situazione delle PMI italiane ancora più precaria. Da un lato, l’aumento del costo delle materie prime e la difficoltà di accesso ad alcune di esse, dalla mancanza di microchip, che sta mettendo in crisi il settore automotive, fino all’estrema volatilità del prezzo del legname.

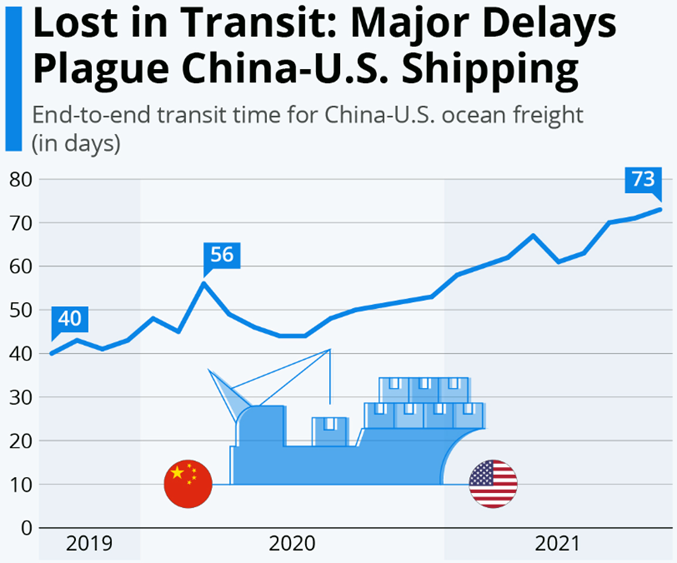

Dall’altro lato, il problema legato ai tempi di trasporto della logistica che, con la pandemia, si sono allungati notevolmente tanto che, ad esempio, secondo le stime di Freightos (il principale servizio di analisi dati per la logistica), oggi per far arrivare della merce dalla Cina agli USA possono essere necessari fino a 73 giorni, contro i circa 40 durante il periodo pre-pandemia.

Dall’altro lato, il problema legato ai tempi di trasporto della logistica che, con la pandemia, si sono allungati notevolmente tanto che, ad esempio, secondo le stime di Freightos (il principale servizio di analisi dati per la logistica), oggi per far arrivare della merce dalla Cina agli USA possono essere necessari fino a 73 giorni, contro i circa 40 durante il periodo pre-pandemia.

Due fattori che gettano le PMI italiane in una morsa di profonda incertezza, dal momento in cui sono impossibilitate a programmare sia le entrate sia le uscite di cassa.

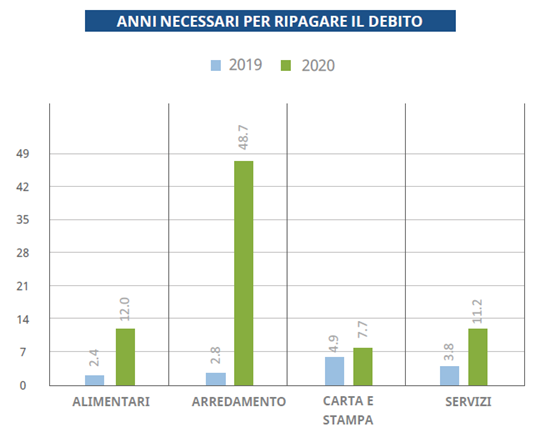

Le misure introdotte dallo Stato con i prestiti garantiti, inoltre, se da un lato si sono dimostrate assolutamente necessarie, dall’altro comportano degli effetti collaterali che vedremo nei prossimi anni. Esse hanno portato infatti a un aumento rilevante dell’indebitamento delle aziende. Secondo Confindustria lo stock di prestiti nel settore manufatturiero e dei servizi ha registrato nell’ultimo anno una crescita del 20-30%. La conseguenza, è un aumento da parte delle aziende italiane dei tempi con cui ripagheranno lo stock di prestiti. Ad esempio, per il settore alimentare, nel 2019 erano necessari 2,4 anni, oggi il tempo è stimato intorno ai 12 anni.

Garantire certezze in un mondo incerto

In particolare, in questo momento è fondamentale soprattutto per le PMI, già a corto di cassa, che il circolante sia in equilibrio, ovvero che ci sia armonia tra entrate e uscite e oggi, come abbiamo visto, c’è molta volatilità su entrambi i fronti.

Su quello delle uscite: lo raccontiamo con la case history di una società cliente di Workinvoice che fa imballaggi industriali e che usa come principale materia prima proprio il legname. Il prezzo del legno fatto 100 a fine 2019, in pieno 2020 è arrivato a 700, a inizio 2021 è tornato a 200 e oggi è di nuovo a 600. Un’azienda che deve rifornirsi di questo materiale per lavorare ha subito in questi mesi un’enorme volatilità, a cui può reagire gestendo al meglio la cassa. Aprire una linea di credito in banca o affidarsi al factoring può non essere la soluzione corretta perché si tratta di strumenti che non hanno la flessibilità necessaria a seguire questi movimenti repentini dei costi e delle uscite di cassa. Se invece l’azienda può cedere la fattura il giorno dopo in cui l’ha emessa, la cassa diventa immediatamente disponibile per comprare la partita di legname, senza costi fissi, senza contratti pluriennali e senza dover accendere un nuovo finanziamento. La sua fattura diventa un asset cedibile a fronte del quale si ottiene liquidità senza un appesantimento del bilancio.

Un’altra case history ci illustra cosa avviene sul fronte dei ricavi. Uno dei clienti storici di Workinvoice è un’azienda operativa nel mondo dei servizi aeroportuali, uno dei settori che nel 2020 è stato il più colpito in assoluto. Quest’azienda, ha uscite di cassa molto definite, i costi dei dipendenti e degli F24, ad esempio, ma si trova ad avere ricavi altamente incerti e dipendenti dal traffico aereo: anche in questo caso la flessibilità è l’unica salvezza.

L’invoice trading come soluzione ideale

La soluzione che Workinvoice ha portato nel mercato per liberare le PMI da questa morsa, è stata quella di canalizzare verso le imprese i capitali di investitori istituzionali che, sulla piattaforma, acquistano i crediti commerciali delle aziende. Con un valore aggiunto fondamentale per le PMI che sta, per l’appunto, nella grandissima flessibilità: non sono richiesti contratti pluriennali né costi fissi, come avviene invece con l’anticipo bancario e il factoring. Si tratta inoltre di uno strumento complementare rispetto al credito bancario: in quanto gli investitori sono fondi di investimento, soggetti terzi rispetto a banche e società di factoring che, trovano nel credito commerciale un’asset class interessante per il rapporto rischio/rendimento e per la sua decorrelazione dai mercati finanziari.

di Matteo Tarroni, CEO & co-founder Workinvoice