Dal sondaggio annuale dell’EY Retail Property Investments Barometer Italy, condotto tra luglio e settembre 2023 dal dipartimento Strategy and Transactions di EY, emerge che

- oltre il 90% dei manager intervistati ha investimenti nel comparto retail, l’80% dei quali ha destinato all’Italia una porzione della relativa allocazione;

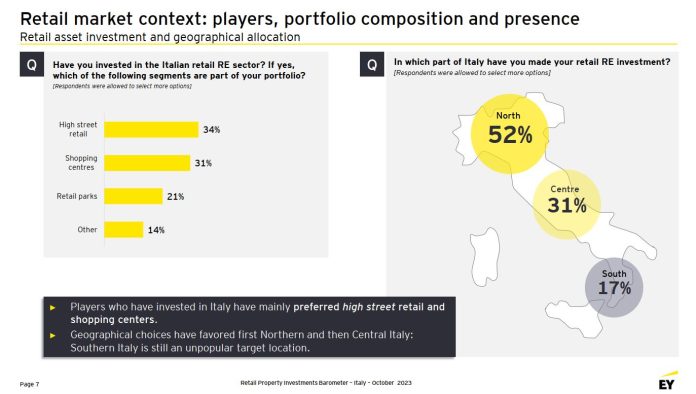

- di questi, circa il 40% ha investimenti superiori a 200 milioni di euro, principalmente nell’high street e nei centri commerciali, in prevalenza situati nel Nord e Centro Italia.

Volto a valutare la percezione e la fiducia nell’asset class Retail all’interno del mercato immobiliare italiano, il sondaggio ha l’obiettivo di cogliere il sentiment riguardante le strategie di investimento e gestione, nonché le prospettive future del comparto.

Retail Property Investments Barometer ha coinvolto i principali attori del settore, in particolare società immobiliari, società di gestione di fondi e di asset immobiliari ed investitori finanziari, che si diversificano anche nel settore immobiliare, a livello nazionale ed internazionale.

Commenta Marco Daviddi, Strategy and Transactions Managing Partner di EY in Italia: “La nostra indagine evidenzia diverse opportunità per il rilancio dell’asset class retail nelle strategie di investimento immobiliari. Certamente c’è un tema di qualità del prodotto presente in Italia -che ad eccezione per la tipologia “high street”, è considerato qualitativamente inferiore alla media europea- e di rischio percepito per i fenomeni legati allo sviluppo delle vendite online (il 33% lo considera ancora come il principale fattore di rischio del settore), all’incremento dei costi operativi (31%) e alla riduzione della capacità di spesa dei consumatori (29%). Allo stesso tempo emerge una rilevante propensione, da parte del 85% degli intervistati, all’investimento finalizzato al miglioramento delle performance degli asset in portafoglio, anche per mitigare i rischi in essere. La revisione del merchandising mix è certamente tra i primi obiettivi (interesserebbe il 54% degli intervistati), seguito dall’efficientamento energetico (27%). Anche gli investimenti nel digitale stanno assumendo un’importanza non secondaria per il 60% dei soggetti, con un focus sull’efficientamento delle operazioni. Ci ha positivamente colpito anche la conferma che questa asset class rimane nei piani di acquisto degli investitori -il 63% pianifica di investire nei prossimi 3 anni- attratti dalla possibilità di sviluppare prodotti innovativi, capaci di ridefinire ruolo e significato di questi complessi immobiliari”.

Valorizzazione in ottica ESG e contenimento dei consumi energetici

L’attenzione ai criteri ESG, che risultano guidare le strategie del 90% degli intervistati, oltre alle tematiche ambientali e di contenimento dei consumi energetici, sembra essere un elemento che fortemente caratterizzerà il settore retail immobiliare. Infatti, il 61% dei manager dichiara di voler investire nel miglioramento dell’impatto ambientale dei propri immobili, soprattutto contenendo i consumi, mentre la dimensione sociale e del mondo ESG trova spazio nelle strategie del 37% degli investitori, che mostrano attenzione a temi come l’inclusione e la solidarietà. Infatti, il 90% degli intervistati ha dichiarato di voler procedere, nel breve periodo, con l’implementazione di attività che possano avere importanti risvolti in tal senso, con l’avvio di campagne di charity e di attenzione all’inclusione, grazie anche al ruolo di luogo di comunità che assumono i centri commerciali in determinati contesti.

Attività di investimento

Per quanto riguarda le attività di disinvestimento, il 30% ha processi di dismissione in corso. Il 30% degli intervistati sarebbero, inoltre, attualmente impegnati in attività di rifinanziamento dei propri investimenti Retail Real Estate in Italia.

Ad influenzare qualitativamente le strategie di investimento certamente la percezione della qualità dello stock di immobili retail in Italia: gli intervistati hanno restituito un giudizio positivo sulla tipologia high street, giudicato in Italia di qualità uguale o superiore alla media europea, diversamente dalle tipologie “retail parks” e soprattutto centri commerciali che avrebbero una qualità media complessivamente pari o inferiore a quella degli asset europei dello stesso tipo.

Permane, inoltre, una forte propensione per il Nord del Paese che è dichiarato obiettivo di investimento per il 63% degli investitori (contro appena il 20% del Centro e addirittura il 6% del Sud). Dall’indagine sembra comunque prevalere un approccio value-added e opportunistico degli investitori, in linea con la percezione di qualità e rischio associato ai prodotti disponibili.

In sintesi, il quadro emerso dall’indagine

In generale, l’orientamento positivo e le aperture degli operatori al settore in esame sembrano essere influenzate principalmente dalle prospettive di rendimenti più elevati che in Italia l’asset class retail, per la quale il repricing è iniziato da tempo, offre rispetto alle altre tipologie di immobili.

Queste prospettive potrebbero controbilanciare i fattori di rischio generali, come i costi e la disponibilità di finanziamento e l’aumento dei costi di gestione, e quelli specifici tipici dell’asset class, come la concorrenza del canale online, il rischio di contrazione dei consumi e inoltre, come abbiamo evidenziato, della qualità media percepita del prodotto.

Il quadro emerso dall’indagine evidenzia in sintesi un settore che sta nuovamente suscitando l’attenzione di molti investitori, in particolare di coloro che in passato vi avevano già investito in modo consistente, per le prospettive di maggiori rendimenti che esso è in grado di generare. Tuttavia, alcuni rischi peculiari e la necessità di adeguamento del prodotto, che rendono il mercato ora poco liquido, fanno prevedere che la ripresa decisa dagli scambi sarà graduale e potrà saturarsi nel medio periodo.