La banca paneuropea indipendente Klecha & Co. specializzata nei settori tech, dedica il nuovo insight report al settore Insurtech. Questo evidenzia che la prima ondata di digitalizzazione del settore assicurativo, partita intorno al 2010, ha portato alla nascita di nuovi player tecnologici – prevalentemente verticali – e alla crescita di investimenti e valutazioni del Venture Capital che hanno raggiunto il picco tre anni fa: nel 2021 l’Insurtech è arrivato ad essere il secondo settore tecnologico, dopo Enterprise SaaS, in termini di valutazione sui mercati pubblici, per poi crollare in fondo alla classifica delle valutazioni nel 2022, trainando al ribasso anche le valutazioni sui mercati privati.

INSURTECH 2.0 in forte sviluppo: Cosa è accaduto?

Con alcune eccezioni, in particolare nell’ambito della cyber insurance, molte aziende del settore hanno fallito quando hanno cercato di diventare assicuratori a tutti gli effetti a causa della crescente complessità dei loro modelli di business e dei costi di acquisizione clienti.

Il 2022 può essere considerato l’anno della nascita dell’Insurtech 2.0 che oggi in Europa conta 1140 player caratterizzati da modelli di business evoluti e nuove tecnologie o soluzioni più sofisticate dedicate a specifiche aree assicurabili. Gli operatori emergenti mirano, inoltre, a non competere più con le compagnie assicurative tradizionali, ma a una maggiore cooperazione e integrazione con queste ultime.

Stephane Klecha, Co Fondatore e Managing Partner di Klecha & Co., ha dichiarato: “L’insurtech 2.0 è certamente un settore ad alto potenziale che ci aspettiamo attrarrà flussi crescenti di investimento. Il solo Venture Capital europeo ha investito quasi 1 miliardo di euro nel 2023, un numero destinato ad aumentare: basti pensare che il mercato europeo dell’Insurtech è stimato in crescita dai 40 miliardi di euro a 200 miliardi di euro entro il 2030, trainato da sviluppi tecnologici e dall’adozione di sistemi di intelligenza artificiale generativa. Non solo. Il nuovo approccio collaborativo con i player tradizionali consentirà all’Insurtech 2.0 di far leva anche sulla crescita attesa del settore assicurativo che oggi globalmente vale 9 trilioni di dollari ed è atteso in ulteriore sviluppo, anche per la necessità di gestire i nuovi rischi connessi al cambiamento climatico e agli attacchi cyber. Infine, il settore sarà da monitorare anche per le opportunità connesse alla naturale fase di consolidamento cui sarà progressivamente soggetto e che vede già oggi il coinvolgimento di alcuni player del private equity”.

Stephane Klecha, Co Fondatore e Managing Partner di Klecha & Co., ha dichiarato: “L’insurtech 2.0 è certamente un settore ad alto potenziale che ci aspettiamo attrarrà flussi crescenti di investimento. Il solo Venture Capital europeo ha investito quasi 1 miliardo di euro nel 2023, un numero destinato ad aumentare: basti pensare che il mercato europeo dell’Insurtech è stimato in crescita dai 40 miliardi di euro a 200 miliardi di euro entro il 2030, trainato da sviluppi tecnologici e dall’adozione di sistemi di intelligenza artificiale generativa. Non solo. Il nuovo approccio collaborativo con i player tradizionali consentirà all’Insurtech 2.0 di far leva anche sulla crescita attesa del settore assicurativo che oggi globalmente vale 9 trilioni di dollari ed è atteso in ulteriore sviluppo, anche per la necessità di gestire i nuovi rischi connessi al cambiamento climatico e agli attacchi cyber. Infine, il settore sarà da monitorare anche per le opportunità connesse alla naturale fase di consolidamento cui sarà progressivamente soggetto e che vede già oggi il coinvolgimento di alcuni player del private equity”.

L’ingente incremento favorito dalla GenAI

Tra i principali trend dell’Insurtech 2.0, al primo posto figura l‘intelligenza artificiale. Non è una novità nel settore assicurativo, basti pensare alla modellazione del rischio, alla previsione dei dati, alla gestione dei sinistri e alle operazioni di contact center.

L’AI generativa, tuttavia, offre possibilità completamente nuove: con quasi la metà delle attività ad alto potenziale di automazione, secondo McKinsey il settore assicurativo è il secondo, dopo quello bancario, sul quale si ritiene avrà il maggiore impatto l’AI generativa, la cui adozione potrebbe portare a una crescita del valore annuo globale del settore assicurativo di 1,1 trilioni di dollari.

Non sorprende quindi che nel primo trimestre del 2024, il 28% delle operazioni globali e un terzo dei finanziamenti VC nell’Insurtech si siano concentrati su società incentrate sull’intelligenza artificiale.

Tra gli ambiti ancora sotto-assicurati e che potrebbero maggiormente beneficiare dell’AI generativa figura quello dei rischi informatici, classificati come il terzo rischio più grande in Europa. Si prevede che la dimensione del mercato globale delle assicurazioni cyber crescerà in dieci anni dai circa 17 miliardi di dollari del 2023 a oltre 120 miliardi di dollari entro il 2032, con un CAGR del 24,1%. Peraltro, dal 2021, Cyber figura tra le prime 3 aree di business Insurtech ad aver ottenuto il maggior numero di finanziamenti e una con il più alto tasso di crescita dei volumi di finanziamento dal 2020.

Non solo AI. Tra i principali trend dell’Insurtech 2.0, si segnalano:

- l’integrazione dell’assicurazione nel punto vendita, in rapida espansione, dai concessionari auto all’online banking, dai biglietti per concerti alle e-bike. Klein Blue stima che l’assicurazione integrata raggiungerà 1/3 del mercato europeo del ramo Danni e 1/10 del Vita entro il 2030, creando opportunità di business anche per i non assicuratori, come già accade per una catena spagnola di grandi magazzini, per la quale l’assicurazione integrata genera il 12% dell’EBITDA.

- La diffusione di sistemi di analisi dei dati, IoT, droni e AI per il rilevamento delle frodi.

- L’Assicurazione parametrica, ovvero nuovi sistemi di misurazione, potenziati dall’IA generativa, applicati per esempio nel caso di danni da eventi meteorologici la cui portata è calcolata con l’ausilio di dati da servizi geospaziali e meteorologici di terze parti.

- L’automazione digitale dei sinistri su piccola scala. Oggi, ad esempio, è già possibile automatizzare la valutazione di piccoli danni a un veicolo con una precisione superiore al 98% in 3 minuti.

- L’Open Insurance: resa possibile soprattutto dall’integrazione delle API tra compagnie assicurative e terze parti per migliorare la condivisione dei dati e la collaborazione lungo l’intera catena del valore. Oggi ha una diffusione ancora limitata dalla mancanza di un equivalente delle strutture dati standardizzate e della semantica che hanno stimolato lo sviluppo dell’open banking, oltre che dalle differenze tra i rami assicurativi e le linee di business nei diversi paesi.

In Europa e in Italia

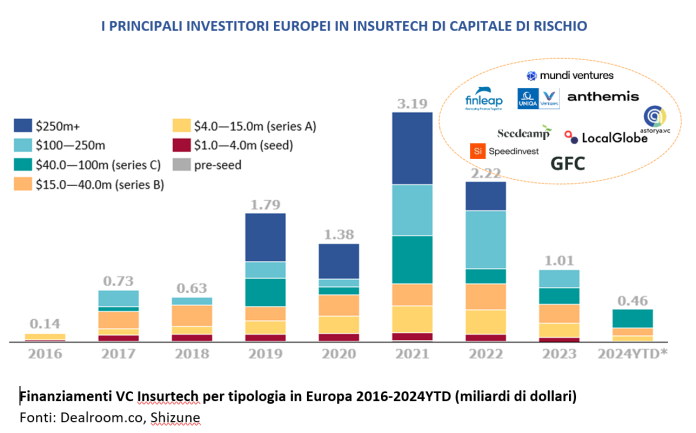

Nel 2023 in Europa il VC ha investito circa 1 miliardo di dollari nell’Insurtech – ovvero circa il 20% degli investimenti globali di VC nel settore – con Regno Unito, Francia e Germania che ne hanno attratto circa l’80%, mentre Spagna, Italia e Paesi Bassi registrano un forte aumento degli investimenti in fase iniziale.

In particolare, in Italia, si contano oggi 65 startup Insurtech, 34 delle quali hanno ricevuto capitali di Venture Capital6. Tra le società Insurtech italiane figura Prima, che ha raccolto 100 milioni di euro nel suo ultimo round di finanziamento nel 2018 – il più grande investimento di venture capital effettuato fino a quel momento in una società tecnologica in Italia – e che oggi conta investitori quali Goldman Sachs, The Blackstone Group e The Carlyle Group. Tra i primi player italiani figurano, inoltre, Yolo, Net Insurance, Neosurance, il gruppo Viasat, e Wallife, società specializzata nella protezione degli individui dai nuovi rischi derivanti dall’innovazione tecnologica, con un particolare focus sull’identità digitale.

La dimensione degli investimenti è destinata ad aumentare

Il mercato europeo dell’Insurtech ha il potenziale per crescere dai 40 miliardi di euro del 2023 fino a 200 miliardi di euro entro il 2030 (market value)2. Non solo: l’Insurtech 2.0, nella nuova ottica di maggiore collaborazione con i player tradizionali, potrà cogliere le opportunità connesse alle dimensioni rilevanti del mercato assicurativo che globalmente vale 9 trilioni di dollari. Opportunità che potranno concretizzarsi anche in termini di raccolta di capitali se si considera che il settore assicurativo ha una dimensione maggiore di quello della mobilità che ha ricevuto finanziamenti oltre cinque volte superiori negli anni 2022-2023.

Inoltre, il settore assicurativo è in piena espansione in Europa, con una crescita del 19% nel ramo danni nel periodo 2018-2023, con 400 miliardi di dollari di profitto, e la necessità di gestire nuovi rischi come la sicurezza informatica e il cambiamento climatico, ancora ampiamente sotto-assicurati per un divario stimato in 300 miliardi di euro. A titolo di esempio, sempre in riferimento alla sicurezza informatica, l’anno scorso il 60% delle piccole e medie imprese (PMI) europee ha subito un tentativo di attacco informatico, mentre la penetrazione delle assicurazioni informatiche è ancora inferiore al 20% nel settore6.

La progressiva maturazione dell’Insurtech 2.0 porterà anche ad un naturale processo di consolidamento. Dal 2022 ad oggi sono state realizzate solo circa 80 operazioni di m&a nel settore, 16 delle quali nel primo semestre del 2024, che ha visto in particolare il segmento dell’”assicurazione integrata” entrare in una nuova fase di consolidamento. Le operazioni sono state prevalentemente realizzate all’interno del settore e, più di recente, da Private Equity, ma, in prospettiva, anche società assicurative tradizionali potrebbero guardare all’Insurtech 2.0 nell’ottica di acquisire soluzioni tecnologiche.