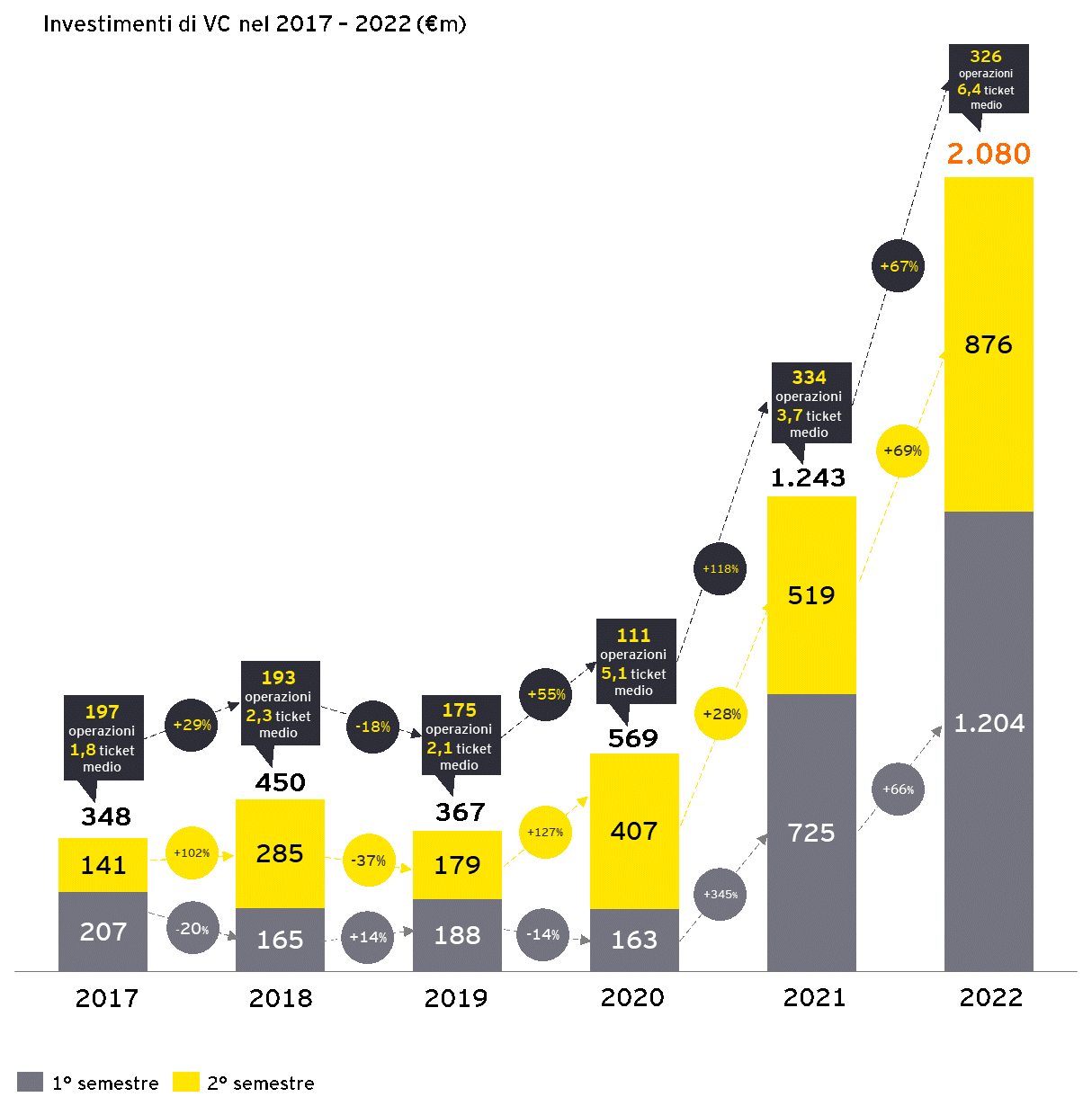

EY Venture Capital Barometer, studio annuale di EY che ha l’obiettivo di analizzare l’andamento degli investimenti di venture capital nelle startup e scaleup italiane, mostra un andamento interessante degli investimenti Venture Capital in Italia nel 2022. Con una raccolta di € 2.080 milioni, le startup e scaleup italiane segnano un +67,3% rispetto ai € 1.243 milioni del 2021, in controtendenza rispetto a ecosistemi più maturi in Europa, quali Regno Unito e Germania, dove i volumi investiti sono rimasti sostanzialmente stabili.

Marco Daviddi, Strategy & Transactions Markets Leader Europe West, EY commenta: “Nel 2022 sono state rispettate le attese e gli investimenti nelle start up e scale up italiane hanno visto un’ulteriore forte crescita. Questo è stato possibile grazie all’impatto di adeguate politiche di investimento pubblico supportate da strumenti di intervento dedicati, che hanno consentito la valorizzazione delle relazioni tra investitori pubblici, privati, università, istituti di ricerca, incubatori e aziende, in grado di favorire processi di innovazione. Siamo ancora lontani dai benchmark internazionali in termini di volumi investiti, ma si conferma il trend positivo registrato negli ultimi anni, specialmente in settori dove le trasformazioni in atto richiedono la revisione piena dei modelli operativi, come il Fintech e in ambiti chiave in questo momento storico, come quello della sostenibilità (Energy & Recycling). In un’ottica prospettica, diverse iniziative, anche connesse al PNRR, tra cui quelle promosse dal Ministero della Università e Ricerca per favorire gli ecosistemi della ricerca e innovazione, perseguono obiettivi che possono consentire al Venture Capital di raggiungere un ulteriore livello di maturità. Certamente importanti continueranno ad essere il ruolo dei fondi a partecipazione pubblica – che hanno avuto e avranno un importante effetto moltiplicatore, integrandosi con le risorse raccolte dai fondi di Venture Capital – e quello degli investitori internazionali. Ci aspettiamo, inoltre, che il Corporate Venture Capital assuma una maggiore rilevanza, ponendosi come ulteriore modello di ricerca e innovazione, a servizio e supporto del processo di crescita del nostro Paese”.

Marco Daviddi, Strategy & Transactions Markets Leader Europe West, EY commenta: “Nel 2022 sono state rispettate le attese e gli investimenti nelle start up e scale up italiane hanno visto un’ulteriore forte crescita. Questo è stato possibile grazie all’impatto di adeguate politiche di investimento pubblico supportate da strumenti di intervento dedicati, che hanno consentito la valorizzazione delle relazioni tra investitori pubblici, privati, università, istituti di ricerca, incubatori e aziende, in grado di favorire processi di innovazione. Siamo ancora lontani dai benchmark internazionali in termini di volumi investiti, ma si conferma il trend positivo registrato negli ultimi anni, specialmente in settori dove le trasformazioni in atto richiedono la revisione piena dei modelli operativi, come il Fintech e in ambiti chiave in questo momento storico, come quello della sostenibilità (Energy & Recycling). In un’ottica prospettica, diverse iniziative, anche connesse al PNRR, tra cui quelle promosse dal Ministero della Università e Ricerca per favorire gli ecosistemi della ricerca e innovazione, perseguono obiettivi che possono consentire al Venture Capital di raggiungere un ulteriore livello di maturità. Certamente importanti continueranno ad essere il ruolo dei fondi a partecipazione pubblica – che hanno avuto e avranno un importante effetto moltiplicatore, integrandosi con le risorse raccolte dai fondi di Venture Capital – e quello degli investitori internazionali. Ci aspettiamo, inoltre, che il Corporate Venture Capital assuma una maggiore rilevanza, ponendosi come ulteriore modello di ricerca e innovazione, a servizio e supporto del processo di crescita del nostro Paese”.

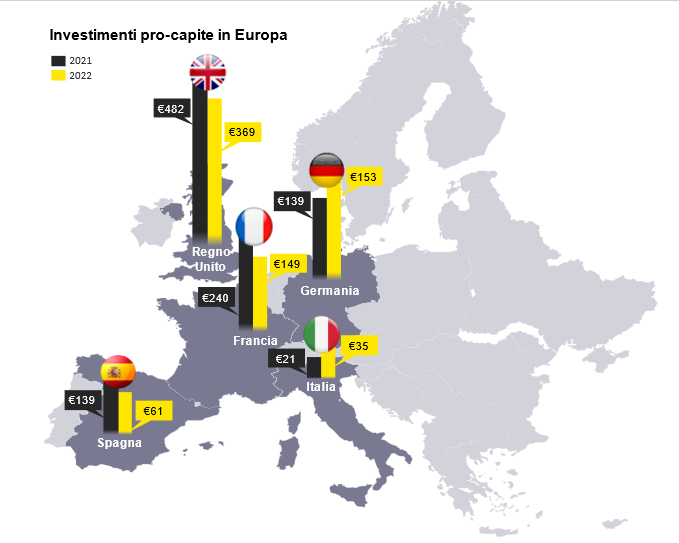

Gianluca Galgano, Startup and Venture Capital Leader, EY in Italia, commenta: “Un altro passo in avanti per il Venture Capital del nostro Paese che infrange nel 2022 la soglia dei due miliardi di euro di capitali raccolti dalle nostre giovani aziende innovative, esattamente dieci anni dopo l’introduzione dello Startup Act, la prima legge italiana ad offrire un quadro di riferimento per il settore. A favorire questo risultato per il nostro ecosistema, è stata la presenza di numerosi maxi-round, ovvero singole operazioni di raccolta superiori ai 100 milioni di euro che hanno visto l’interesse di molti investitori internazionali, i cui capitali rappresentano circa il 40% della raccolta complessiva, con una crescita degli investimenti di oltre il 50% rispetto al 2021. Fondamentale nel corso del 2022 è stato anche il ruolo delle grandi aziende che hanno incrementato i loro sforzi con proprie iniziative di Corporate Venture Capital offrendo nuove ed ulteriori possibilità di fund raising. L’Italia è in controtendenza rispetto ai principali Paesi europei in cui, dopo diversi anni di crescita a ritmi vertiginosi, si è registrata una lieve frenata degli investimenti in startup. Stiamo tuttavia parlando di volumi su scale diverse: in Italia l’investimento pro-capite sul Venture Capital nel 2022 è di 35 euro contro i 61 euro della Spagna ovvero i circa 150 euro investiti pro-capite dai vicini francesi e tedeschi. Lontanissimo il Regno Unito i cui investimenti pro-capite sono pari a 369 euro. Esiste quindi un margine di crescita molto significativo e se saremo in grado di unire le forze per colmare questo gap, si potranno effettivamente sviluppare progettualità in grado di incidere sulla competitività del nostro Paese”.

Gianluca Galgano, Startup and Venture Capital Leader, EY in Italia, commenta: “Un altro passo in avanti per il Venture Capital del nostro Paese che infrange nel 2022 la soglia dei due miliardi di euro di capitali raccolti dalle nostre giovani aziende innovative, esattamente dieci anni dopo l’introduzione dello Startup Act, la prima legge italiana ad offrire un quadro di riferimento per il settore. A favorire questo risultato per il nostro ecosistema, è stata la presenza di numerosi maxi-round, ovvero singole operazioni di raccolta superiori ai 100 milioni di euro che hanno visto l’interesse di molti investitori internazionali, i cui capitali rappresentano circa il 40% della raccolta complessiva, con una crescita degli investimenti di oltre il 50% rispetto al 2021. Fondamentale nel corso del 2022 è stato anche il ruolo delle grandi aziende che hanno incrementato i loro sforzi con proprie iniziative di Corporate Venture Capital offrendo nuove ed ulteriori possibilità di fund raising. L’Italia è in controtendenza rispetto ai principali Paesi europei in cui, dopo diversi anni di crescita a ritmi vertiginosi, si è registrata una lieve frenata degli investimenti in startup. Stiamo tuttavia parlando di volumi su scale diverse: in Italia l’investimento pro-capite sul Venture Capital nel 2022 è di 35 euro contro i 61 euro della Spagna ovvero i circa 150 euro investiti pro-capite dai vicini francesi e tedeschi. Lontanissimo il Regno Unito i cui investimenti pro-capite sono pari a 369 euro. Esiste quindi un margine di crescita molto significativo e se saremo in grado di unire le forze per colmare questo gap, si potranno effettivamente sviluppare progettualità in grado di incidere sulla competitività del nostro Paese”.

Distribuzione degli investimenti su base regionale

A livello geografico la Lombardia si conferma il terreno più fertile e promettente per le startup italiane, sia per numero di operazioni (166) che per capitali raccolti dalle proprie imprese (più del 50% della raccolta totale). In generale, tra le regioni che hanno attratto maggiori investimenti Piemonte, Veneto, Toscana e Lazio; meno rassicuranti in generale i dati del Sud e Centro Italia, dove a fronte di un’elevata presenza di società innovative (rispettivamente il 26% ed il 21% delle startup e PMI italiane) si ravvisa una carenza di potenziali investitori.

I primi cinque settori per valore degli investimenti

Dal punto di vista settoriale, di grande interesse per gli investitori, si posiziona in testa alla classifica il settore Fintech con 712 milioni di euro raccolti grazie ad alcuni dei round più di successo dell’anno quali Satispay e Scalapay. A seguire il comparto Energy & Recycling con circa 346 milioni di euro raccolti, rappresentati quasi interamente da Newcleo. Al terzo e quarto posto, Health & Life Sciences e Proptech, rispettivamente con 284 e 172 milioni di euro. In ultima posizione, in netto calo rispetto allo scorso anno per valore degli investimenti, il comparto Foodtech con 119 milioni di euro.

I primi cinque round del 2022 per valore dell’investimento

Le cinque operazioni che nel corso del 2022 hanno raccolto i finanziamenti più consistenti in capitale proprio sono quelle che hanno interessato: Satispay (che nel corso dell’anno ha raccolto 320 milioni di euro); Newcleo (con un investimento pari a 300 milioni di euro); Scalapay (che nel 2022 ha chiuso due round per un totale di 215 milioni di euro); Casavo (finanziata per 100 milioni di euro in equity, oltre ad una consistente quota attraverso linee di credito); MMI (con un investimento di 72 milioni di euro).