S’inaugura un nuovo capitolo per la crescita dell’industria fintech globale, che comincia il 2024 con un risultato positivo: il settore ha registrato un aumento dei ricavi del 21%, in ulteriore crescita dopo il +13% dell’anno precedente e con un ritmo quasi triplicato rispetto a quello dei servizi finanziari tradizionali (cresciuti del 6%).

Il prossimo capitolo della tecnologia finanziaria

È quanto emerge dalla nuova edizione del report annuale di BCG e QED Investors, titolato Fintech’s Next Chapter: Scaled Winners and Emerging Disruptors, che descrive un comparto che, dopo aver attraversato una fase di forte contrazione dei finanziamenti tra il 2022 e il 2023, oggi mostra fondamenta più solide, maggiore disciplina operativa e prospettive di crescita tra le più promettenti degli ultimi anni.

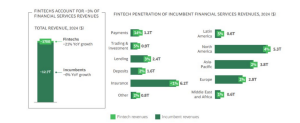

Questo slancio non si è limitato al fatturato, ma ha interessato anche la redditività: il margine EBITDA medio delle società quotate ha toccato il 16% e il 69% ha chiuso l’esercizio in utile. Alla base di questi risultati ci sono alcune fintech affermate a livello internazionale, con ricavi annui pari o superiori a 500 milioni di dollari, che da sole rappresentano circa il 60% del fatturato complessivo del settore. Nonostante questi risultati, il fintech è ancora all’inizio del proprio percorso e attualmente incide per appena il 3% sui ricavi globali del settore bancario e assicurativo. Un dato che, più che ridurre la portata dei progressi, evidenzia quanto spazio ci sia ancora per crescere — per mercati, tecnologie e modelli di business.

E in Europa?

Come spiega Ugo Cotroneo, Managing Director e Senior Partner di BCG: “Il fintech globale sta vivendo una fase di forte maturazione, con stabilizzazione di funding e valutazioni e focus su crescita e profittabilità. Crediamo che i fondamentali nel lungo periodo restino solidi, come dimostra la crescita di ricavi al +21%, con segnali promettenti anche in Europa, dove esistono già diversi casi di successo. Al momento, il continente raccoglie l’8% dei ricavi delle fintech affermate a livello internazionale, contro il 50% degli USA, un dato che riflette più le complessità del contesto regolatorio e la frammentazione dei mercati che una mancanza di potenziale”.

“A differenza dei pagamenti, dove la penetrazione dei ricavi fintech raggiunge il 14%, nella maggior parte degli altri servizi è ancora al 2%, c’è quindi ampio margine di crescita realizzabile per il comparto come nel B2B(2X), nel lending, nel financial infrastructure: puntare su una maggiore armonizzazione normativa e sull’adozione strategica dell’AI può aiutare l’Europa a realizzarne il potenziale.” Conclude Cotroneo.

La penetrazione del fintech nel settore bancario e assicurativo europeo si ferma infatti al 2%, contro il 4% del Nord America e il 5% dell’America Latina. Non mancano però i segnali positivi. Alcune società dimostrano che è possibile costruire modelli di successo, intercettando la domanda di servizi semplici, digitali e orientati ai giovani consumatori, come nel caso di Revolut, Klarna, Wise, Starling e Monzo.

Le tendenze che stanno riscrivendo le regole del settore

A spingere il nuovo ciclo di crescita del fintech non è un unico fattore, ma l’intersezione di più dinamiche che stanno trasformando il comparto. Sul fronte tecnologico, sono soprattutto le fintech emergenti a guidare l’integrazione dell’AI, muovendosi più rapidamente rispetto ai player consolidati, in particolare in materia di sviluppo software. Inoltre, il report individua negli agenti AI – sistemi autonomi in grado di operare con un input umano minimo, analizzare dati, prendere decisioni e interagire con altri strumenti – una delle frontiere più promettenti per l’innovazione del settore, con applicazioni attese in ambiti come il commercio digitale, le soluzioni SaaS verticali e la gestione delle finanze personali.

Sul versante capitali, sono ancora 150 le fintech fondate prima del 2016 che, pur avendo i requisiti necessari, non si sono ancora quotate. Un dato che riflette un approccio prudente, ma anche una crescente disponibilità a scegliere tempi e condizioni più favorevoli per l’ingresso nei mercati regolamentati. Intanto, si rafforza l’ascesa delle challenger bank: un insieme di 24 istituti con ricavi annui superiori a 500 milioni di dollari, che stanno registrando una crescita dei depositi pari al 37% annuo, con un ritmo superiore di 30 punti percentuali rispetto alle banche tradizionali.

E mentre il credito bancario resta sotto pressione, si consolida il ruolo del credito privato come fonte di finanziamento a supporto del lending, ovvero dell’attività di erogazione di prestiti da parte di operatori fintech. Per questo segmento, lo studio stima un’opportunità di mercato pari a 280 miliardi di dollari per i fondi specializzati.

Le quattro priorità per scrivere il nuovo capitolo del fintech Lo studio individua una serie di priorità che avranno un ruolo determinante nel guidare la prossima fase di crescita del settore e che riguardano tutti gli attori dell’ecosistema:

- Per le fintech. Le realtà più mature dovranno rafforzare i propri fondamentali, concentrarsi sui mercati di riferimento e integrare l’intelligenza artificiale, mettendola al centro dei propri modelli operativi. Allo stesso tempo, sarà fondamentale restare pronti a cogliere le giuste opportunità di acquisizione.

- Per gli investitori. Il capitale dovrebbe indirizzarsi verso ambiti ancora poco coperti, come le infrastrutture finanziarie, e verso aree geografiche con alto potenziale di crescita, tra cui Medio Oriente, Africa, America Latina e l’Asia-Pacifico. Occorre anche promuovere un’adozione più rapida dell’AI e sostenere modelli di crescita disciplinata.

- Per i regolatori. È necessario un quadro normativo più chiaro, rapido e armonizzato a livello internazionale. Senza una regolamentazione agile su AI e asset digitali, l’innovazione rischia di rallentare. I governi hanno inoltre l’opportunità di accelerare la trasformazione attraverso lo sviluppo di infrastrutture digitali pubbliche.

- Per le banche. Le banche dovrebbero valutare partnership strategiche con le fintech, soprattutto nei settori in cui le sinergie sono evidenti, come quello delle infrastrutture finanziarie. Allo stesso tempo, dovranno adottare l’AI con una visione strategica e apertura alla sperimentazione. Anche sul fronte degli asset digitali serve una direzione chiara e lungimirante.