Il 28 giugno scorso la Commissione Europea ha pubblicato una nuova proposta di regolamentazione volta a modernizzare ulteriormente il sistema europeo dei pagamenti e, più in generale, i servizi finanziari nell’Unione. La proposta comprende una revisione della Direttiva sui Servizi di Pagamento 2 (PSD2) che diventerà PSD3 e un quadro legislativo sull’accesso ai dati finanziari.

Il nuovo regolamento UE sui dati dei clienti per i fornitori di servizi finanziari e assicurativi si basa sulla direttiva sui servizi di pagamento, concepita per migliorare l’innovazione nei servizi finanziari incoraggiando una maggiore concorrenza. Questa nuova legislazione si concentra sui diritti dell’individuo e sul suo diritto di possedere e controllare i propri dati finanziari.

Il nuovo sistema di regolamentazione introdurrà norme più severe volte all’individuazione delle frodi e all’aumento di responsabilità dei fornitori di servizi finanziari (FSP) nella prevenzione delle frodi, rendendoli responsabili di specifiche attività illecite. Ad esempio, i provider di servizi di pagamento (PSP) saranno responsabili per l’intero importo dei bonifici nel caso in cui non abbiano notificato all’ordinante una discrepanza tra l’identificativo unico del destinatario e il nome del beneficiario fornito dall’ordinante. Un PSP è responsabile anche quando un soggetto terzo finge di essere un dipendente del PSP e commette una frode per scambio di persona.

In seguito a questa nuova normativa, i provider di servizi finanziari sono tenuti a migliorare le loro politiche di Know Your Customer (KYC) e i processi di rilevamento delle frodi. Una delle maggiori sfide consiste nell’enorme volume di informazioni che una banca deve raccogliere per la conformità KYC e nella mancanza di integrazione dei dati e dei sistemi con la quale molti operatori del settore devono confrontarsi. Tutto questo si traduce in processi di compliance complessi e costosi che creano un onere finanziario significativo ai provider di FSI. Secondo McKinsey, circa il 10% dei dipendenti di una banca lavora su attività e casi legati alla criminalità finanziaria, con le verifiche KYC che sono in genere le più costose.

Regolamenti come questo sono un potente motore di cambiamento all’interno del settore e hanno il potenziale per incoraggiare prodotti e servizi più personalizzati, migliorando al contempo l’esperienza del cliente. Si tratta di una buona notizia per i consumatori e di un’opportunità di innovazione per i fornitori di servizi finanziari.

Inoltre, una delle principali implicazioni del quadro normativo proposto per il Financial Data Access (FIDA) riguarderà il rafforzamento della protezione dei consumatori, garantendo ai clienti degli istituti di credito una maggiore ownership e visibilità sui loro dati e sul modo in cui vengono utilizzati. Secondo le norme proposte, i consumatori potranno esercitare maggiore controllo su chi ha accesso ai loro dati, richiedendo anche che le informazioni personali possano essere condivise con provider terzi di FSI per beneficiare di prodotti e servizi finanziari migliori. Al fine di conformarsi a questi requisiti, i provider di FSI dovranno integrare i loro processi KYC nel loro modello di gestione del Customer Lifecycle Management, assicurandosi anche di disporre di visibilità su dove risiedono tutti i dati dei clienti.

Gli istituti finanziari, che dispongono di una visione complessiva di tutti i processi e sistemi che trattano i dati personali, saranno in grado di rispondere a questi requisiti e di offrire un’esperienza senza soluzione di continuità.

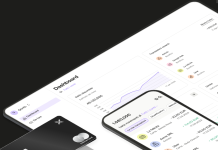

Uno degli approcci più efficaci per raggiungere questo obiettivo consiste nel collegare tutti i sistemi e i dati grazie ad una architettura data fabric. La creazione di quest’ultima consente alle organizzazioni di rilevare, unificare e ottimizzare in totale sicurezza i dati aziendali. Avere dati integrati fornisce agli istituti finanziari gli strumenti necessari per sviluppare un’intelligente impresa digitale grazie alla visione globale dei dati aziendali facilitando l’accesso ai dati dei clienti in tempo reale e le modifiche ai processi di compliance esistenti.

Per garantire ai consumatori un maggiore controllo sui propri dati, gli operatori finanziari devono assicurarsi di avere un’elevata visibilità su ogni istanza di dati degli utenti, su come vengono utilizzati, per quale scopo e da chi. Le istituzioni finanziarie che hanno una visione completa di tutti i processi e i sistemi che trattano i dati personali saranno nella posizione migliore per rispondere rapidamente alle richieste di accesso ai dati personali o di condivisione con terze parti autorizzate. L’adozione di un approccio data-first alla compliance, che sfrutta l’automazione guidata dall’intelligenza artificiale e integra i dati provenienti da fonti diverse, consentirà agli istituti finanziari di evolversi e adattarsi continuamente alle mutevoli esigenze di business e alle normative. Questa è un’ulteriore opportunità per gli operatori del settore di differenziarsi, offrendo esperienze utente migliori ai propri clienti. e di rimanere all’avanguardia quando si tratta di innovazione di prodotti e servizi.

In conclusione, la nuova proposta normativa permette agli istituti finanziari di differenziarsi, offrendo maggiore efficienza agli utenti. Invece di affrontare tutto questo come un requisito regolamentare, gli istituti potranno rispondere prontamente alle aspettative dei clienti, rispondendo rapidamente alle richieste dei clienti e adattandosi alle mutevoli condizioni di mercato.