Assicurazioni, banche e wealth manager si preparano a raccogliere la sfida della Financial Data Science e credono che il FinTech sia più un’opportunità che una minaccia. La conferma è arrivata dall’evento esclusivo organizzato da GFT Italia – parte del gruppo GFT, partner tecnologico globale per la trasformazione digitale del settore finanziario – e Virtual B, azienda FinTech proprietaria della piattaforma di investimento digitale AdviseOnly, dal titolo “Frontiere dell’Intelligenza Artificiale: innovare il Wealth Management con la Financial Data Science”.

All’evento, che si è svolto a Milano mercoledì 27 giugno, hanno preso parte primarie società del comparto bancario, finanziario e assicurativo. Ha aperto l’evento Dante Laudisa, Direttore Marketing e Comunicazione GFT Italia, che ha evidenziato la vision per il futuro attraverso la strategia di exponential banking. L’exponential banking è la naturale evoluzione della sempre più veloce digitalizzazione nel settore dei servizi finanziari ed è esso stesso alimentato dalla crescita esponenziale della tecnologia avvenuta nella seconda parte del secolo scorso. Tra i relatori, si è distinto il prestigioso contributo, in qualità di Keynote speaker, di Roberto Ferrari, Key influencer e Advisor digital banking & FinTech.

Dati, l’oro delle istituzioni finanziarie

Un’interessante panoramica di Roberto Ferrari intitolata “Dati, l’oro delle istituzioni finanziarie” ha introdotto la sessione di lavori. “Tra 5-7 anni ci saranno 150 miliardi di sensori attivi (IoT) che produrranno raddoppi di dati ogni 12 ore. Anche nel mondo finanziario, per esempio negli USA, è stato archiviato un milione di terabyte di dati e lo scenario in Europa si presenta come bifronte: la Data Economy sta crescendo con una previsione al 2020 di 739 miliardi di euro (rispetto ai 272 miliardi di euro del 2015). Allo stesso tempo, le istituzioni finanziarie perdono di profittabilità. La sfida, quindi, è: come sfruttare questo immenso capitale di informazioni e trasformarlo in valore per il business?”. Secondo Roberto Ferrari, Key influencer e Advisor digital banking & FinTech, “avrà successo chi sarà in grado di ottenere valore anche dai dati destrutturati, come quelli comportamentali o derivanti da fonti eterogenee, e di generare di conseguenza revenue. La scelta degli algoritmi performanti è cruciale, ma non è sufficiente: è necessario un cambio di paradigma aziendale, perché quando parliamo di digital transformation parliamo inevitabilmente di business transformation”.

Pronti a investire nel Machine Learning e nell’AI

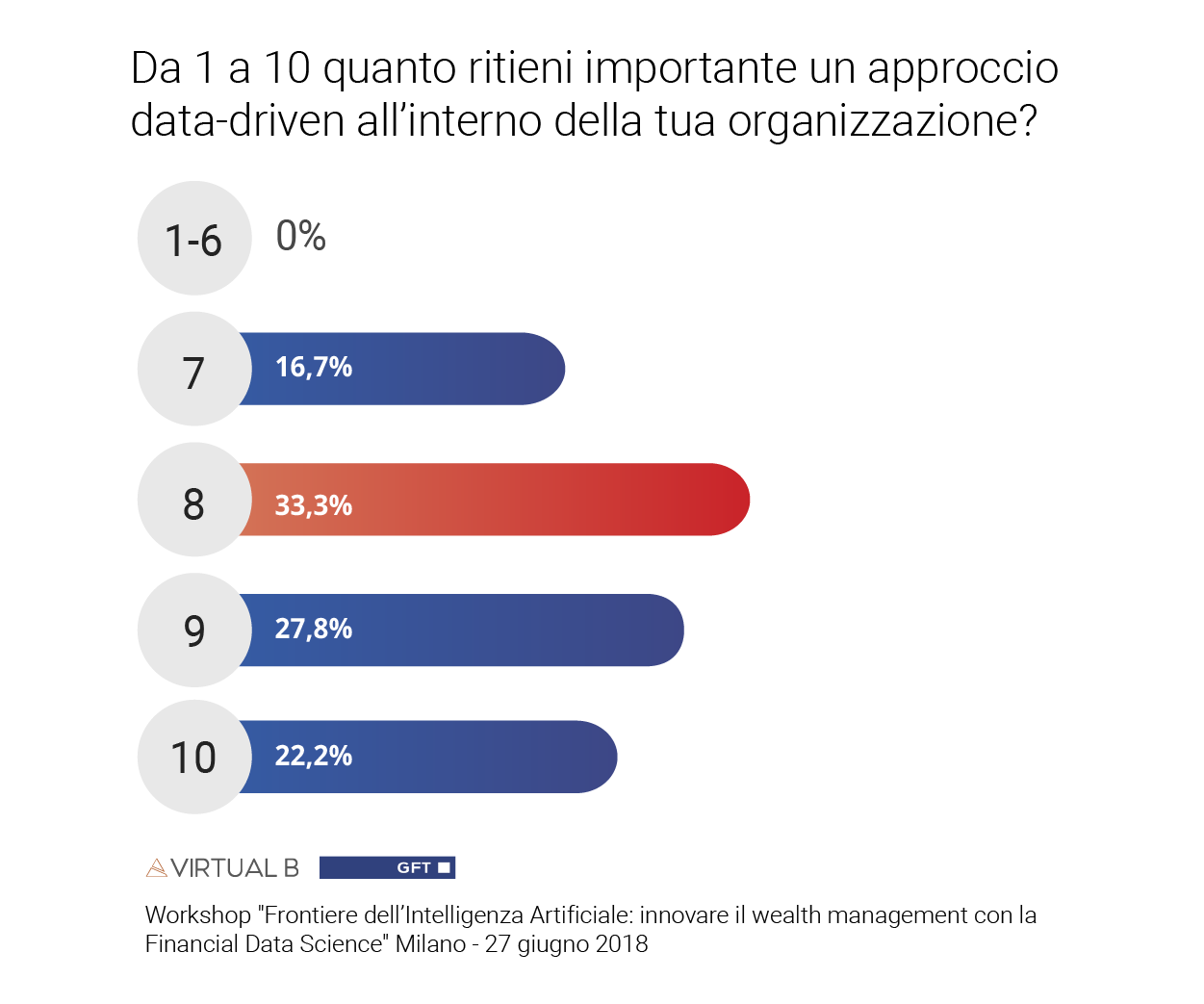

Ma cosa ne pensano gli addetti ai lavori? Nel corso dell’evento, GFT e Virtual B hanno proposto ai partecipanti un breve questionario. Dalle risposte pervenute, è emerso che l’idea di sfruttare intensivamente i dati, al punto da diventare un’azienda data-driven, è ormai pervasiva ed evidenzia un trend netto dell’industria anche in Italia. Alla domanda “Da 1 a 10 quanto ritieni importante un approccio data-driven all’interno della tua organizzazione?”, il voto più basso è stato il 7, mentre la maggioranza delle risposte è confluita sull’8 (33,3%).

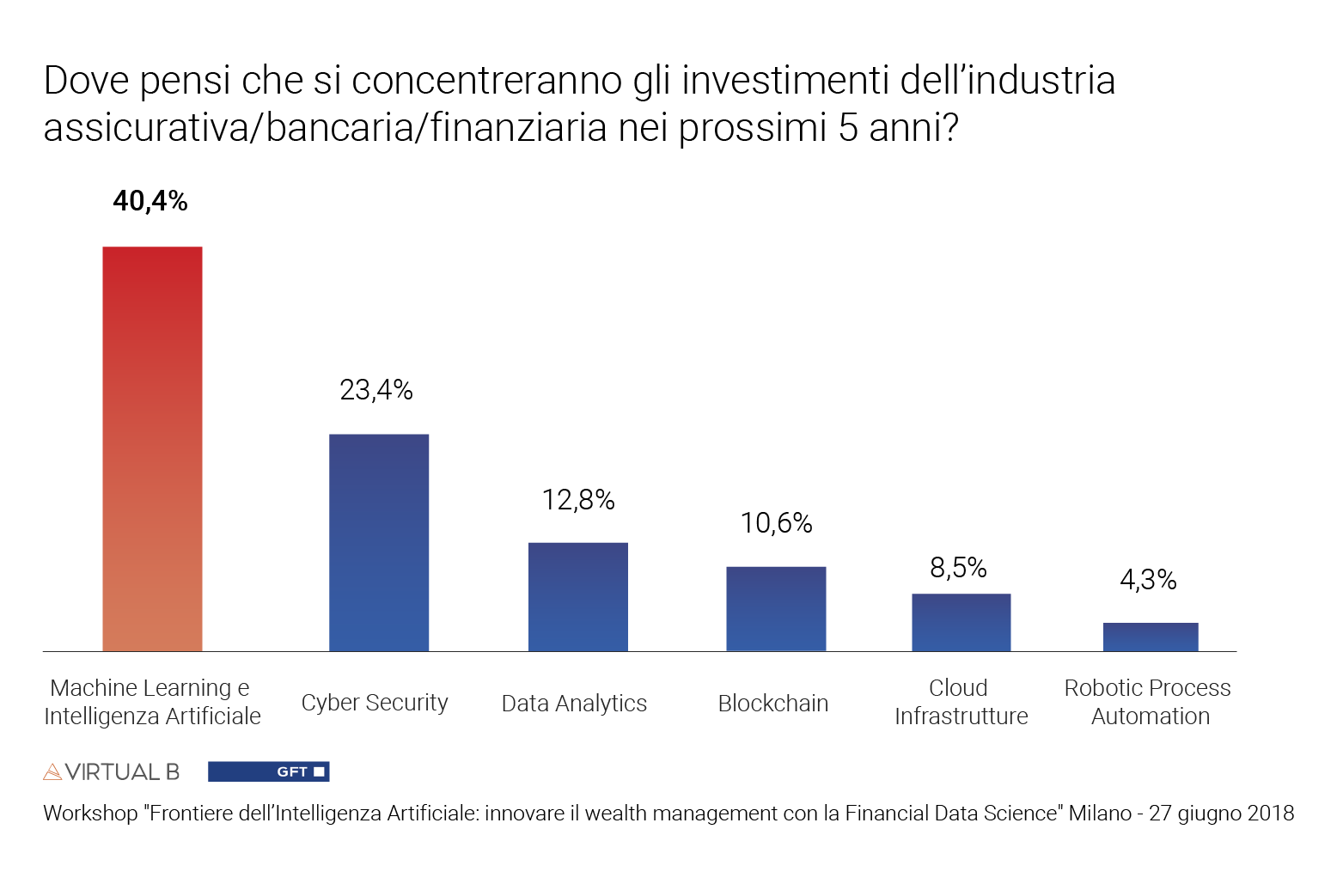

Alla domanda “Dove pensi si concentreranno gli investimenti dell’industria assicurativa/bancaria/finanziaria nei prossimi 5 anni?”, il 40,4% delle risposte si è indirizzato su Machine Learning e Intelligenza Artificiale, staccando di quasi 20 punti percentuali la Cyber Security.

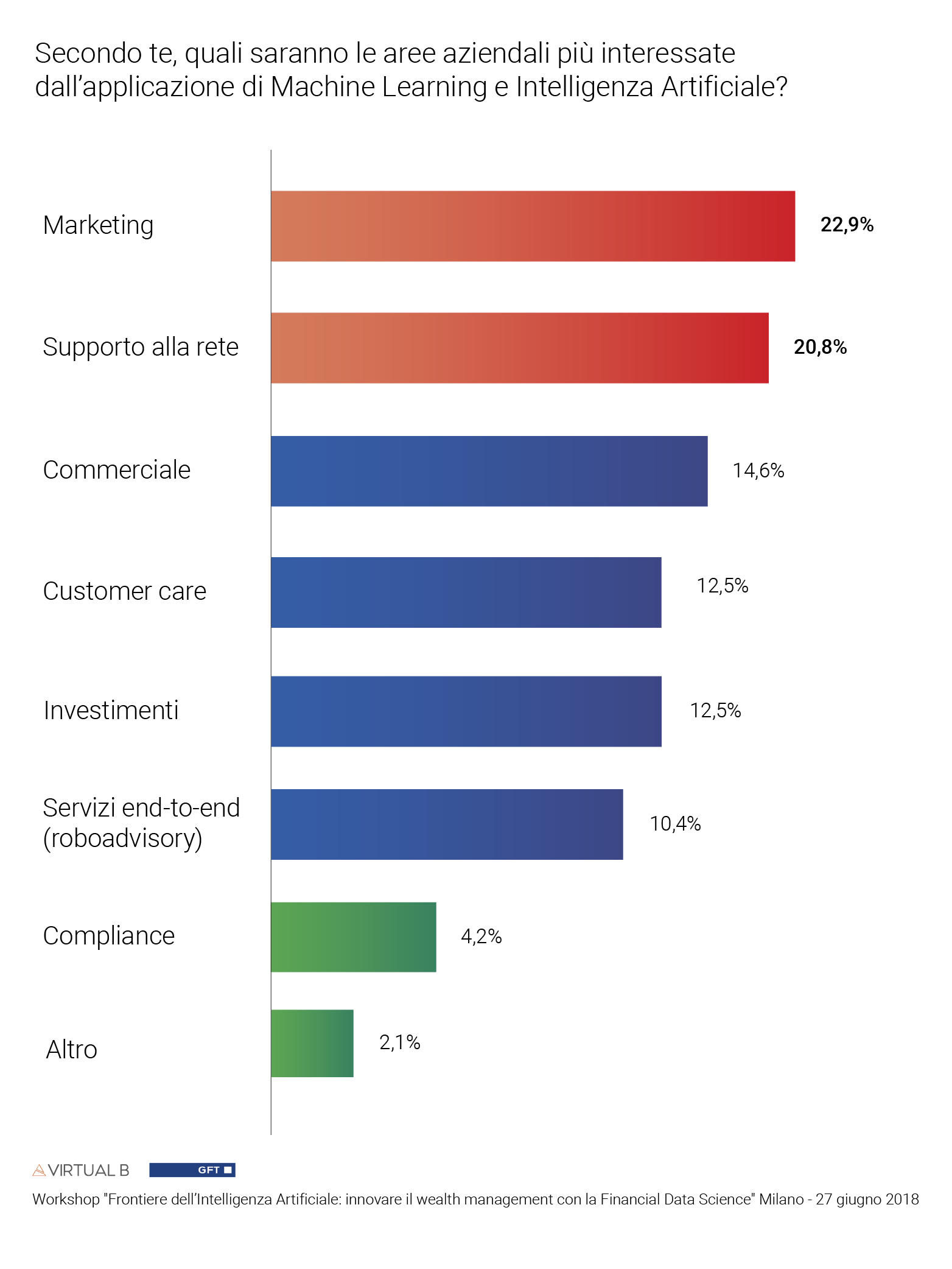

Dunque, in termini di tipi di investimento in tecnologie, Machine Learning e AI (cioè la parte più innovativa e algoritmica del mondo della Data Science) fanno la parte del leone. Quanto poi alle aree aziendali che secondo le attese beneficeranno di questi investimenti, spiccano quelle più vicine al cliente, legate al marketing, all’attività commerciale e alla relazione (supporto alla rete e customer care). Abbastanza sorprendentemente, è opinione diffusa tra i partecipanti alla survey che pochi investimenti in tecnologie innovative si orienteranno verso l’area compliance, investita dalla tempesta normativa.

“Nel settore bancario è iniziata una nuova era. Le tecnologie esponenziali offrono un enorme potenziale attraverso quattro pillar principali che GFT ha identificato in Open Banking, Augmented Banking, Automation Banking e Cognitive Banking, che, se opportunamente interrelati, possono produrre il sistema più a prova di futuro disponibile oggi per qualsiasi banca retail”, spiega Dante Laudisa, Direttore Marketing e Comunicazione GFT Italia.

“Nel settore bancario è iniziata una nuova era. Le tecnologie esponenziali offrono un enorme potenziale attraverso quattro pillar principali che GFT ha identificato in Open Banking, Augmented Banking, Automation Banking e Cognitive Banking, che, se opportunamente interrelati, possono produrre il sistema più a prova di futuro disponibile oggi per qualsiasi banca retail”, spiega Dante Laudisa, Direttore Marketing e Comunicazione GFT Italia.