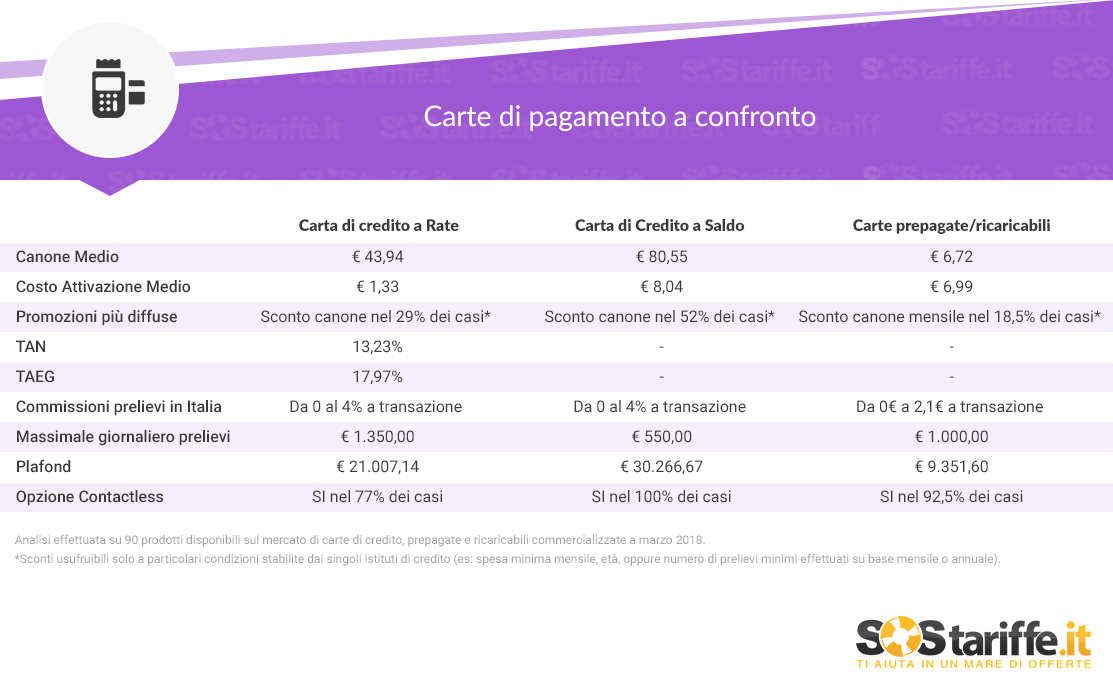

In una nuova indagine, SosTariffe.it ha analizzato le attuali carte di credito disponibili sul mercato e i costi associati a ciascuna tipologia di strumento: carte di credito a rate, a saldo, ricaricabili e prepagate. Lo studio è stato condotto su 90 prodotti disponibili sul mercato a marzo 2018.

Carte a saldo: il canone resta alto, ma si può approfittare degli sconti

La prima voce che l’indagine ha preso in considerazione è il canone annuale da versare per poter adoperare una carta di credito: quelle che pesano di più sul bilancio annuale sono le carte di credito a saldo, che esigono il versamento di un canone medio annuo di 80,55 euro, cui aggiungere un costo di attivazione di almeno 1.33 euro.

Spendono quasi la metà per il canone, invece, i detentori di una carta a rate: in media 43,94 euro e altri 8,04 euro per l’attivazione. Chi risparmia più di tutti, infine, sono gli utilizzatori di carte prepagate o ricaricabili, il cui canone in media si aggira attorno ai 6,72 euro cui sommare un costo di attivazione una tantum medio di 6.99 euro.

Tuttavia le società che emettono le carte a saldo in un caso su due (52% del campione) propongono, per sopperire a costi mensili standard elevati, diverse promozioni che scontano, o in alcuni casi azzerano, il canone che si deve corrispondere per utilizzare la carta.

Ma si può godere di prezzi scontati molto spesso (29% dei casi) anche sulle carte a rate e talvolta (18,5%) sulle già concorrenziali carte prepagate e ricaricabili.

Tuttavia si tratta di sconti elargiti a particolari condizioni, stabilite dai singoli istituti di credito. Ad esempio, le promozioni possono essere riservate ai clienti di una determinata fascia d’età. In alternativa è possibile beneficiarne solo se si effettua una spesa minima mensile, oppure un minimo di prelievi ogni mese o ogni anno e così via.

I titolari di una carta a saldo sostengono costi mensili più elevati, ma possono anche spendere la cifra annuale più alta: il plafond medio, infatti, ammonta a circa 30.266,67 euro. Questa cifra può risultare alta, ma c’è da considerare che nell’indagine sono state prese in esame più carte di credito, comprese quelle definibili come “Gold” o “Elite” che permettono plafond molto alti, ma che non sono alla portata di tutti i clienti. Gli altri plafond sono più bassi: quello medio delle tessere a rate è di circa 21.007,14 euro mentre quello delle prepagate è di circa 9.351,60 euro.

Carte a rate: ideali per chi ha bisogno di prelevare di più

Per quanto riguarda i prelievi, la ricerca ha evidenziato che il massimale di prelievo giornaliero è più alto per le carte di credito a rate, in media 1.350 euro. Mentre invece si possono prelevare fino a un massimo di 1.000 euro per le carte prepagate e 550 euro per quelle a saldo. Le commissioni da versare sul prelievo sono invece identiche (dallo 0 al 4% a transazione) per le carte a rate e saldo, mentre possono essere più vantaggiose per prepagate e ricaricabili (da 0 a 2,1 euro per ogni operazione).

Inoltre, se consideriamo la possibilità di compiere pagamenti contactless – cioè effettuati solo avvicinando la carta o lo smartphone al POS, senza digitare il pin – questi ormai sono consentiti ai possessori di tutti i tipi di carte, ma in varia misura. Mentre chi usa una carta a saldo può essere usufruire del contactless in tutti i casi analizzati (100%), ci sono ancora una minoranza di carte prepagate che non comprendono l’opzione (possibile nel 92,5% dei casi) al pari di una fetta ancora più ampia di carte a rate (contactless attivo nel 77% del campione esaminato). Ai vari costi da mettere in conto, si aggiungono per le sole carte a rate, anche TAN (il tasso annuale nominale) che in media si aggira attorno al 13,23% e il TAEG (tasso annuo effettivo globale) del 17,97%.

Da notare che alcune carte, circa il 14% dei prodotti analizzati in questo studio, sono utilizzabili sia come carta di pagamento a saldo, sia come carta a rate.

Pagamenti elettronici sicuri: come difenderci da clonazioni e altre truffe

Poiché i raggiri nell’uso delle carte di credito sono all’ordine del giorno, soprattutto se acquistiamo sul web, esistono alcuni preziosi consigli per tutelarci.

Anzitutto prestiamo attenzione agli addebiti, facendo caso agli estratti conto della carta. Se notiamo ammanchi o strani addebiti blocchiamo la tessera tramite il servizio clienti e denunciamo l’accaduto alle Forze dell’Ordine. Per farci rimborsare, inoltriamo un reclamo scritto alla società emittente, la quale se siamo stati vittima di frode, ci renderà l’intera cifra.

Quando siamo alle prese con l’e-commerce, digitiamo il numero della carta solo su siti protetti da sistemi di sicurezza internazionali e informiamoci prima sul venditore da cui stiamo acquistando la merce, stando alla larga da siti non affidabili e stampando sempre la ricevuta di pagamento.

In caso di furto, smarrimento o clonazione della tessera bisogna: bloccarla immediatamente, contestare l’estratto conto e procedere alla denuncia.